5分でわかるシリーズ~決算書、決算時のご報告について~

こんにちは。新陽税理士事務所、代表税理士の吉田です。

新陽税理士事務所がお客様にご提供している決算書、決算時のご報告をご紹介したいと思います。

実際どんなサービスを受けることができるのか、お客様にとってはかなり肝になるところと思います。

この記事を読んで、弊所サービスを疑似体験していただければ幸いです。

決算書作成や納税について

決算については、法定の申告期限よりもかなり前に終わらせることを常に意識しています。

お客様の資料提供や月次処理の進捗にもよりますが、早いところだと申告期限の月の月初、通常だと中旬には完成させています。

決算時には、必ずお客様に内容をご確認の上、申告させていただいております。決算内容の説明についても、前期比較を用いて簡潔にご説明させていただいております。

決算ご報告時に使用する書類や説明について

前期比較損益計算書

損益ベースでの確認は、主に以下の点を確認していきます。

・売上高、売上原価

この科目の確認がミソになります。

売上の推移、原価率、利益率の前期比較を行い、きちんと粗利が取れているかを確認します。

企業としての営業活動の成果がわかる指標ですので、きちんと振り返りをして頂きます。

来期に向けての商品構成、利益率の設定など、参考にすべきところです。

・販売費及び一般管理費

通常の営業活動に伴う販管費を前期比較で確認します。

一般的に売上増減に関わらず発生する「固定費」が多く含まれている項目ですので、前期比較にて増減を把握することが大事です。

販管費に金額により、「最低限確保する粗利額」が決まるので、粗利額に見合った固定費額にするという側面もあります。

また、戦略的経費として交際費、広告費、支払手数料などの科目もあります。これらの科目は粗利額に直結しているかどうか、振り返ることが大切です。

・営業外損益、特別損益

営業外で生じた損益、特別な損益を確認します。

通常発生する雑収入、支払利息以外は特殊なものになることが多いので、数字の増減は確認すべきでしょう。

・法人税等、当期純利益

当期の法人税等、法人税等を差し引いた後の最終的な当期純利益を確認します。

利益として貯まっていくのは当期純利益です。これをきちんと確保することが1年間の目標でもあります。

前期比較貸借対照表

貸借対照表資産・負債項目の増減確認をします。

「損益計算書はわかるけど貸借対照表苦手だな~」という方も多いと思います。ポイントで解説していきます。

主には、

・預貯金の増減

預貯金の増減と当期純利益の増減がどうなっているかを見ます。

殆どの場合、預貯金と当期純利益の増減がイコールになることはありません。

お金があるけど利益は無い、お金が無いけど利益はある、ということになるケースがほとんどなのです。

そのあたりも解説していきます。

・売掛、在庫、買掛等の増減

これは「運転資金」と言われるものです。

一般的に、「売掛+在庫>買掛」となることが多く、運転資金が必要なケースです。足りていない金額は何かしら(自己資金又は借入金で)手当されているか、確認していきます。

・長期借入金、長期未払金、リース債務

いわゆる借入金項目です。今後の元本返済が月額いくらあるか、年額だといくらになるか、残高はいくらかなど確認します。

借入金項目の返済プランによって、今後の借り換えなどにも関わってきます。(運転資金との兼ね合いもあります。)

翌期どのように資金手当てしていったら良いか、など解説していきます。

減価償却内訳明細書

減価償却内訳明細書で資産の中身を確認していただきます。

また、10か年の減価償却予定表により、今後の減価償却費の参考にしていただきます。

減価償却費はお金の出ない経費になるので、資金繰りと利益のバランスが崩れる要素でもあります。

また、耐用年数の短い資産がある場合は、年度年度により費用計上額が大幅に変わります。

資産の「売り時」についても解説していきます。

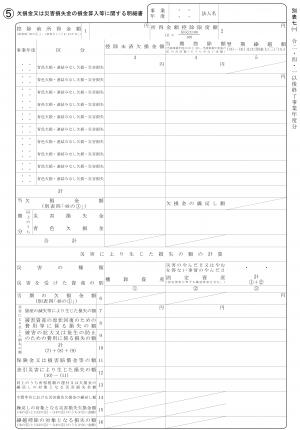

欠損金額(別表七(一))

次期に繰り越し可能な欠損金額の確認です。

過去赤字の企業にとっては、繰越欠損金が使いきれるかどうか、が税金の支払いに直結していきます。

減価償却費の計上や今後の役員報酬の設定の参考になる数値ですので、きちんと把握していただきます。

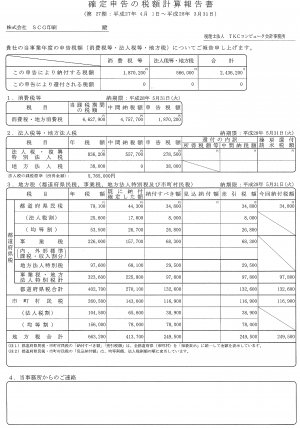

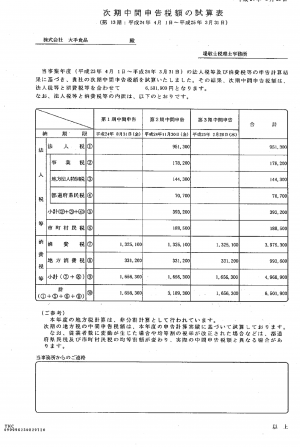

税額試算表、中間申告税額試算表

今期決算で納税する税金の確認と、次期中間申告税額の報告です。

今期納税する税金については、顧問契約の場合は月次ベースで概算額をお伝えしているので、期末に特殊事項がない限り大幅に変動することは原則ありません。

次期の中間申告での納税については、今期決算で確定するので、今後のタックスプランニングの参考にして頂きます。

次期について

次期の利益予想や役員報酬の改定についても決算時に打ち合わせ行います。

粗々ですが次期の予想を一緒に組み立てていきます。

次期の予定が決まると、役員報酬の上限額も決まるので、社長の生活や社会保険料も考慮して役員報酬を決定していきます。

役員報酬を変えるタイミングは決算終了後3か月以内ですので、決算ご報告時には決めたいところです。

その他

その他決算における提出物などです。

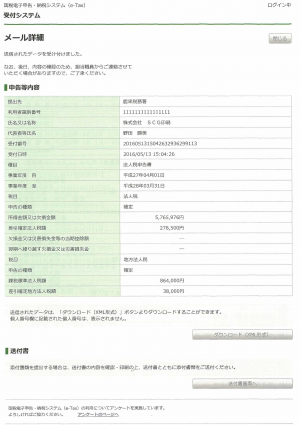

電子申告

弊所は原則全件、電子申告による申告書類提出を行っています。

電子で行うので、通常の場合、最短で決算ご報告時の翌営業日には申告可能です。

すぐに決算書が欲しいという方には、申告終了後メールなどで添付して申告書をお渡しできます。

もちろん、紙媒体で製本して申告書を引き渡しいたします。

会計要領

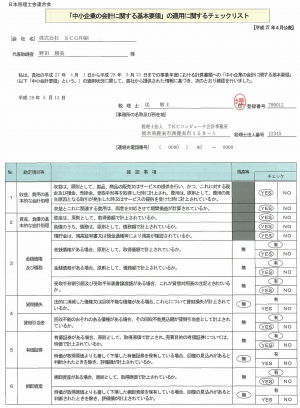

中小企業の会計に関する基本要領に則って申告書を作成すると、下記のチェックリストを付けることができます。(税理士署名押印します。)

これを金融機関に提出すると、融資商品によっては金利優遇などが受けることが可能です。

まとめ

決算は1年の総括であり、振り返りを行うチャンスでもあります。

今後の経営を考えたときに、きちんと決算を行うことは当然ですが、その内容についても理解していくことが大切です。

弊所のお客様も数字が苦手という方も多いですが、できるだけかみ砕いて資料を使いわかりやすくご説明しております。

もし良ければ下記に弊所、及びサービスの紹介等をさせていただいておりますので、ご覧いただければ幸いです。

新陽税理士事務所の各種業務ホームページはこちらから。

コメント

この記事の投稿者

![]()

吉田匡

2012年(平成24年)に開業、ホームページ・ブログを見てご依頼頂くことがほとんどです。

経営者・個人事業主・創業準備中の方向けに、税金や経営に関すること(たまにプライベートも)を発信しています。