適度な節税で、事業の発展と個人の資産形成を支える

札幌の新陽税理士事務所、吉田です。

節税という言葉は、多くの経営者の方にとって関心の高いテーマだと思います。しかし、過度な節税は資金繰りを悪化させたり、将来的な成長の妨げになることもあります。

当事務所では、数字の上だけの節税ではなく、「事業の発展」や「個人財産の形成」につながるような、適度で実践的な節税対策をご提案しています。

過度な節税をおすすめしない理由

節税の多くは、実際にはお金が出ていくものです。たとえば経費を100使って30の税金を減らせたとしても、70は資金の流出になります。

つまり、節税は「支出を伴う」という点を理解することが大切です。

私たちは、節税の最大の目的を「税金を減らすこと」ではなく、「お金を残すこと」と考えています。税金を抑えることが目的化してしまうと、本来守るべき資金を失うことにもなりかねません。

期ずれの節税には注意する

節税の中でも「期ずれ」と呼ばれるものには注意が必要です。

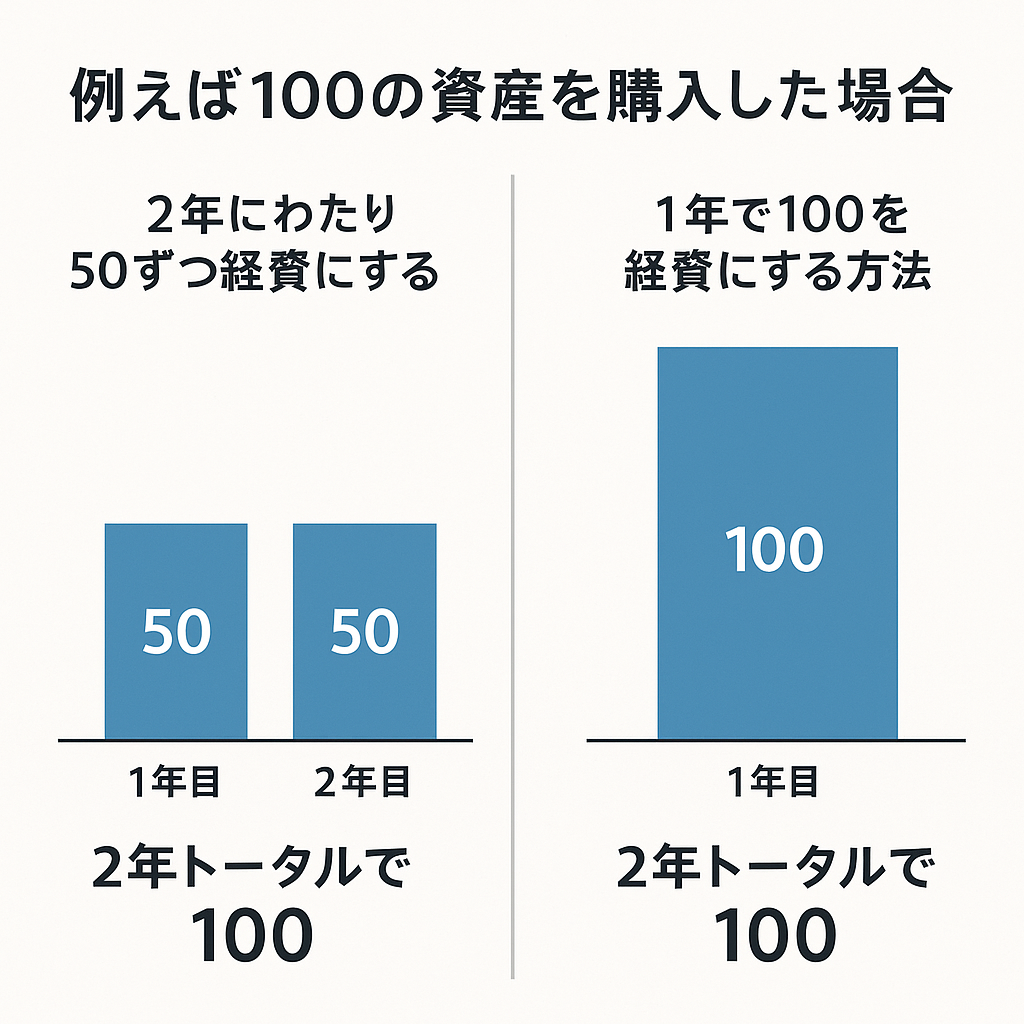

例えば100の資産を購入して、2年にわたり50ずつ経費にする方法と、1年で100を経費にする方法があります。

短期的には1年で100落とす方が有利に見えますが、2年トータルで見れば結果は同じです。

どうしても初年度に多く経費を計上したい事情がある場合以外は、期ずれの節税はトータルでは変わらないことが多いため、無理をして行う必要はありません。

「適度な節税」とは何か

節税には資金流出を伴うことが多いため、資金繰りを悪化させないようにすることが重要です。借入をして節税を行うような手法もありますが、それでは自己資本比率が下がり、財務的には不安定になる場合があります。

利益を「ゼロにする」ことを目指すのではなく、「十分な利益を残したうえでの節税」をすることが、健全で持続可能な経営につながると考えています。

事業の発展につながる節税とは

将来の利益を最大化するための「先行投資」は、良い節税といえます。

たとえば、来期の売上増加につながる広告宣伝費の活用、ホームページの制作、人材採用、業務効率化のための設備導入などです。これらはいずれも将来の利益拡大を目指した前向きな支出です。

また、従業員の満足度やスキルを高める取り組みも、良い節税につながります。就業規則の整備、社員旅行、決算賞与、研修なども有効です。

さらに、新店舗や新営業所の開設などの事業拡大も費用はかかりますが、効果的な節税策になる場合があります。

個人の資産形成も視野に入れた考え方

節税は会社だけでなく、社長や従業員個人の資産形成にも役立てることができます。

たとえば、従業員であれば「中小企業退職金共済(中退共)」を活用し、損金処理をしながら退職金の積立を行う方法があります。

また、社長ご自身であれば、「小規模企業共済」や保険を活用して退職金を準備することも可能です。保険は万が一のリスクヘッジにもなるため、資産形成と安全性の両立が図れます。

長期的に見て安心できる節税対策

節税は「今だけ良ければいい」というものではありません。一時的に税金を減らしても、その後の経営にマイナスの影響を与えるようでは本末転倒です。

長期的な視点で見て、会社の利益にどのように貢献するのか、将来の安定した経営に資するのか——そこを第一に考えることが、真に価値ある節税だと思います。

まとめ

新陽税理士事務所では、過度な節税ではなく、「適度な節税」によって事業の発展と個人の資産形成を支えることを重視しています。

数字の上だけでなく、実際に会社と経営者に利益をもたらす節税を、一緒に考えていきたいと思います。

コメント

この記事の投稿者

![]()

吉田匡

2012年(平成24年)に開業、ホームページ・ブログを見てご依頼頂くことがほとんどです。

経営者・個人事業主・創業準備中の方向けに、税金や経営に関すること(たまにプライベートも)を発信しています。